Mes chères contrariennes, mes chers contrariens !

Comme je vous l’avais promis, je suis avec attention l’évolution des taux d’intérêt, en particulier le bund allemand car ce dernier donne le « la » en Europe. Force est de constater que ce dernier poursuit inexorablement sa remontée et que le rythme est plus que soutenu, et c’est bien ce rythme qui est inquiétant.

Alors essayons d’y voir plus clair en étant le plus objectif économiquement et intellectuellement parlant. Il ne s’agit ici ni de vous faire peur, ni de vous rassurer mais de vous donner les outils de compréhension et d’anticipation nécessaires afin de faire vos propres choix et de prendre vos propres décisions de la façon la plus éclairée possible.

Il faut distinguer le taux du prix des obligations

Cette distinction est essentielle et vous allez voir rapidement pourquoi. Comme je l’ai déjà expliqué, lorsque les taux montent, le prix des obligations existantes émises à un taux inférieur baisse… jusqu’à ce qu’elles rapportent la même chose que les nouvelles obligations avec un nouveau taux. Évidemment, pour celui ou celle qui ira jusqu’au bout de l’obligation (disons 10 ans), il ou elle sera bien remboursé(e) de son capital et aura bien perçu les intérêts sous réserve que son emprunteur n’ait pas fait faillite, et que la compagnie d’assurance par laquelle le placement a été souscrit non plus… ce qui, dans l’état économique actuel, fait déjà beaucoup de « si ».

Ce n’est pas parce que les taux remontent en flèche que le prix des obligations s’effondre ou que des millions d’épargnants sont ruinés. Actuellement, ce n’est pas le cas.

Pour vous aider à y voir plus clair, je vais vous montrer deux graphiques.

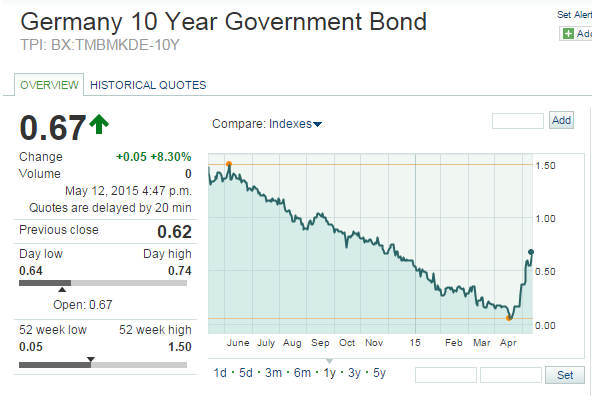

Le premier c’est celui des taux du bund 10 ans (Allemagne). Comme vous le voyez, cela monte encore et de beaucoup !

Il y a donc de quoi être inquiet, non pas pour le taux en lui-même, l’Allemagne reste solvable à 0,62 % et je dirais même à 2 % de taux d’intérêt, ce qui n’est en revanche pas le cas de la France. Mais peu importe. Pour le moment, il n’y a pas de danger particulier d’insolvabilité mais une rapidité d’augmentation des taux très préoccupante compte tenu du contexte macroéconomique sur lequel nous reviendrons dans la dernière partie de ce raisonnement que je voulais soumettre à votre réflexion.

Sur ce graphique, vous voyez le PRIX des obligations (pour la faire courte et compréhensible par le plus grand nombre). Dans les 52 dernières semaines, c’est-à-dire sur un an, une obligation allemande à 10 ans s’achetait au plus bas à 144. Son prix a culminé à 160. Elle vaut, au moment où nous parlons, 153 environ, soit 7 de moins qu’à son plus haut.

Cela signifie que la baisse du prix des obligations n’est pas du tout aussi forte que ne peut l’être la rapidité de l’augmentation des taux.

« Je dirais même plus » (pour faire du Tintin) que les réserves de plus-values de ceux qui ont acheté ces obligations quand elles valaient 144 sont encore importantes par rapport aux rendements.

Les « zinvestisseurs » ont acheté ces obligations à 0 % ou presque de rendement (on part de 0,17 % de rendement pour le bund allemand 10 ans) non pas pour ce rendement minable qui n’a de rendement que le nom, mais pour jouer la plus-value potentielle sur le « nominal », c’est-à-dire l’augmentation de la valeur de l’obligation.

Tous ces spéculateurs sont, pour le moment, et restent largement gagnants… sauf pour les derniers entrants.

Mais vous voyez aussi que si nous avons culminé à 160, nous sommes déjà à 153… Et si nous descendons à 144, alors il n’y aura plus beaucoup de gagnants… Si nous baissons en dessous des 144, alors… il commencera même à y avoir quelques morts !!

Nous sommes dans l’anticipation et dans la détection des signaux faibles !

Dans la crise que nous traversons, et qui dure depuis maintenant plus de 7 ans de façon aiguë, nous cherchons tous à percevoir et à détecter les signaux faibles, les indices précurseurs d’un risque systémique. Cette remontée des taux en est clairement un et pas des moindres. MAIS pour le moment, il n’y a pas de krach obligataire Néanmoins, cela ne veut pas dire qu’il n’a pas commencé… et c’était tout le sens de mon édito qui traitait de ce sujet « Le plus gros krach obligataire de tous les temps a-t-il commencé ? ». Je l’ai dit et je le répète : je n’en sais rien. D’où la nécessité de suivre l’évolution de la situation.

C’est encore plus grave compte tenu du contexte économique…

Derniers éléments que je voulais partager avec vous mes chers lecteurs. La BCE a lancé il y a quelques semaines son QE. Ce programme d’injection de monnaie permet de racheter pour plus de 1 100 milliards d’obligations d’États de la zone euro.

Tout le monde sans exception, et moi le premier, s’attendait donc à une baisse des taux… ce qui s’est produit.

Tout le monde sans exception, et moi le premier, s’attendait à ce que peu ou prou, et dans l’épaisseur du trait, cette baisse dure le temps du programme… en gros, à quelques « pouièmes » de variation près…

Or au moment même où la BCE lance son QE de 1 100 milliards d’euros, ce qui fait tout de même un peu de sous, « voilà-t-y » pas que les taux explosent à la hausse… contre toute attente et pour le coup – à part la déclaration de Bill Gross le pape de l’obligataire que j’avais vu passer et que j’avais gardé précieusement dans un coin – , moi aussi j’ai été presque surpris. « Presque » parce que quand Bill Gross dit qu’il faut vendre les obligations… en général, il vaut mieux l’écouter…

Alors question à 1 100 milliards d’euros : est-ce que la BCE a perdu le contrôle des taux et du marché obligataire ? Si c’est cela, alors le krach a déjà commencé.

Est-ce qu’il ne s’agit que d’un mouvement de spéculation suite justement aux déclarations de Bill Gross… Pour le moment, vous pouvez considérer cette hypothèse comme probable.

Certains vous expliqueront même qu’avec la reprise et le retour de la croissance en Europe, il est normal que les taux augmentent… Pensez-donc ma brave dame, avec toute cette croissance, l’inflation va repartir à la hausse et les taux aussi…

Sauf que je ne crois absolument pas à la théorie de la reprise de la croissance. Il s’agit donc soit d’un mouvement spéculatif qui sera ou pas contenu par les autorités monétaires comme la BCE ou la FED, soit il s’agit du commencement du plus gros krach obligataire.

Enfin, si les taux poursuivaient leur remontée, rapidement finirait tout de même par se poser la question de la solvabilité de certains pays comme, au hasard, la France.

Comment calculer le point d’insolvabilité de la France

Allez, réflexion bonus du jour…

Posons les variables de l’équation (n’ayez pas peur).

Soit un PIB de 2 000 milliards (à la grosse).

Soit une dette de 2 000 milliards, soit 100 % du PIB (à la grosse aussi).

Soit un déficit budgétaire dans le respect des critères de l’Europe (on y est pas hein…) de 3 % l’an… du PIB.

Soit des taux à 3 % sur 100 % du PIB…

Cela veut dire que chaque année, pour espérer financer les 3 % que vous coûtent les intérêts de la dette, il faudrait au moins 3 % de croissance économique (et on n’y est pas du tout).

Et comme le déficit est de 3 % (au mieux) l’année suivante, votre dette globale est encore en augmentation de 3 %, soit 60 milliards d’euros…

Bon, il n’y a pas à dire, il faut quand même pas que les taux remontent ni trop haut, ni trop vite. D’ailleurs, ils devraient rester à 0… Alors… que se passe-t-il ?

Il est déjà trop tard, préparez-vous.

Charles SANNAT

« À vouloir étouffer les révolutions pacifiques, on rend inévitables les révolutions violentes » (JFK)

Ceci est un article ‘presslib’, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Le Contrarien Matin est un quotidien de décryptage sans concession de l’actualité économique édité par la société AuCOFFRE.com. Article écrit par Charles SANNAT, directeur des études économiques. Merci de visiter notre site. Vous pouvez vous abonner gratuitement www.lecontrarien.com.

« L’Assemblée nationale est toujours otage de Thomas THÉVENOUD qui est toujours député. Pensons à elle. Ne l’oublions pas. »

(Pour protester pacifiquement et avec humour, n’hésitez pas à reprendre cette formule en bas de tous vos mails, de vos articles ou de vos publications, il n’y a aucun droit d’auteur !!)

Email

Email

1 commentaire sur “« IMPORTANT : point sur la hausse des taux !! »”

Les commentaires sont fermés.